自動車メーカーと部品サプライヤーで構成される米国の自動車産業は、国のGDPの約3%を占めています

自動車メーカーと部品サプライヤーで構成される米国の自動車産業は、国のGDPの約3%を占めています。米国には、フォード、ゼネラルモーターズ、トヨタ、日産、現代自動車、起亜自動車、三菱など13の主要自動車会社の48の製造施設があり、14州の39都市にあります。今後5年間で、ブレーキパッド、シューズ、ライニングセグメントを含む同国の自動車部品市場は、米国での自動車販売の増加と車両群の拡大を背景に、成長を目撃すると予想されます。フェデラル・モーグルとボッシュは、米国のブレーキパッド、シューズ、ライニング市場で事業を展開する最大のプレーヤーです.

TechSci Researchのレポート「米国の自動車用ブレーキパッド、シューズ&ライニング市場、車両タイプ別、需要カテゴリ別、ブレーキタイプ別競争予測&機会別、2011-2021年」によると、米国自動車ブレーキパッド、シューズ&ライニング市場は、2016年から2021年の間に4%以上のCAGRで成長すると予測されています。米国のブレーキパッドや靴における銅やその他の有毒物質の使用に関連するブレーキ規則や規制の変更は、今後数年間で国のブレーキパッド、靴、ライニング市場に影響を与えると予想されます。2015年、小型商用車セグメントが同国の自動車市場を支配し、乗用車セグメントがそれに続きました。「米国の自動車用ブレーキパッド、シューズ&ライニング市場、車両タイプ別、需要カテゴリ別、ブレーキタイプ別競争予測と機会、2011-2021年」レポートでは、ブレーキパッド、シューズ&ライニング市場の以下の側面を詳述しています:

• 米国のブレーキパッド、シューズ&ライニングの市場規模、シェア、予測

• セグメント分析 - 車両タイプ別(乗用車、LCV、M&HCV、二輪車、OTR)、需要カテゴリー別(OEM対交換)、ブレーキタイプ別(ブレーキパッド、ブレーキシュー、ブレーキライニング)

• 政策・規制環境

• 変化する市場動向と新たな機会

• 競争環境と戦略的提言

なぜあなたはこのレポートを購入する必要がありますか?

• 米国におけるブレーキパッド、シューズ、ライニング市場を深く理解する<>

• 進行中の傾向を特定し、今後5年間に予想される成長をセグメント別に

•業界コンサルタント、自動車部品サプライヤー、その他の利害関係者が市場中心の戦略を調整するのを支援するため

•研究ベースのビジネス上の意思決定を取得し、プレゼンテーションやマーケティング資料に重みを追加するため

•主要な市場プレーヤーの競争力のある知識を得るために

•追加料金なしでレポートで10%のカスタマイズを利用し、購入者の特定のニーズに応じてレポートに追加された研究データまたは傾向を取得するには

レポート作成方法

このレポートに含まれる情報は、1 次ソースと 2 次ソースの両方に基づいています。主な調査には、自動車メーカー、流通業者、業界の専門家へのインタビューが含まれていました。二次調査には、会社の年次報告書、財務報告書、独自のデータベースなどの関連出版物の徹底的な検索が含まれていました

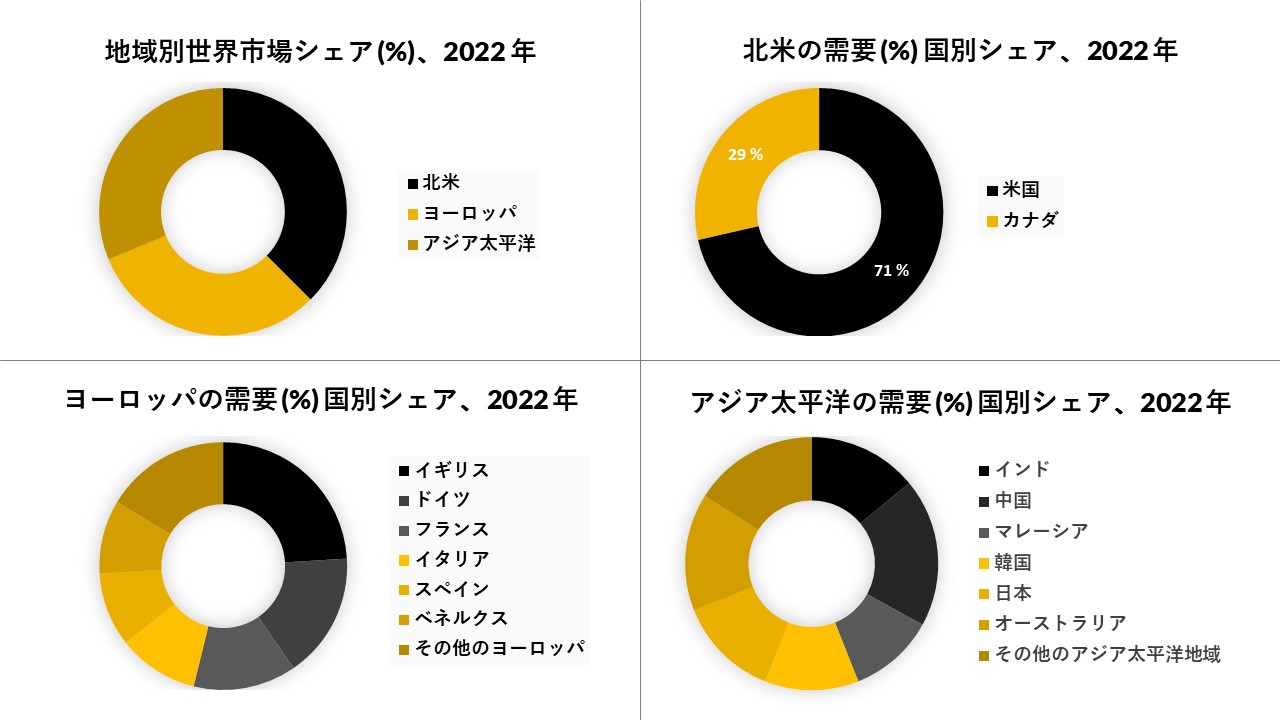

北米(米国およびカナダ)、ラテンアメリカ(ブラジル、メキシコ、アルゼンチン、その他のラテンアメリカ)、ヨーロッパ(英国、ドイツ、フランス、イタリア、スペイン、ハンガリー、ベルギー、オランダおよびルクセンブルグ、NORDIC(フィンランド、スウェーデン、ノルウェー) 、デンマーク)、アイルランド、スイス、オーストリア、ポーランド、トルコ、ロシア、その他のヨーロッパ)、ポーランド、トルコ、ロシア、その他のヨーロッパ)、アジア太平洋(中国、インド、日本、韓国、シンガポール、インドネシア、マレーシア) 、オーストラリア、ニュージーランド、その他のアジア太平洋地域)、中東およびアフリカ(イスラエル、GCC(サウジアラビア、UAE、バーレーン、クウェート、カタール、オマーン)、北アフリカ、南アフリカ、その他の中東およびアフリカ)